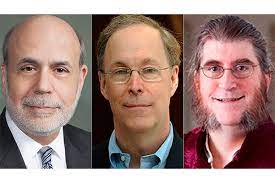

explicaron el papel de los bancos en la economía, en particular durante las crisis financieras, así como la forma de regular los mercados financieros. Los tres premiados son: Douglas W. Diamond y Philip H. Dybvig (por su trabajo Corridas bancarias, seguros para depósitos y liquidez), junto con Ben S. Bernanke (quien escribió:

Efectos no monetarios de las crisis financieras en la propagación de la Gran Depresión). Estas explicaciones, publicadas en 1983, siguen siendo relevantes porque los pánicos bancarios se han seguido presentando y siguen siendo posibles.

El Comité Nobel otorga el premio a economistas cuyo trabajo es relevante debido a que explicó algo importante, aportó para la solución práctica de un problema serio o bien estableció las bases para desarrollos posteriores. En esta ocasión, la distinción premia también no solo aportaciones teóricas, sino la puesta en práctica directa de esas aportaciones en las decisiones de política monetaria de los bancos centrales en momentos decisivos. Prácticas que, no hay duda, se generalizaron en el mundo de los bancos centrales y son importantes en la manera en la que estas entidades han enfrentado dificultades mayores en sus sistemas financieros y en sistema financiero global.

En este sentido, justamente, destaca el trabajo de Bernanke. Su libro Ensayos sobre la Gran Depresión es una obra fundamental para comprender este dramático evento. En ese volumen escribió: Entender la Gran Depresión es el cáliz sagrado de la macroeconomía. La Depresión no sólo dio origen a la macroeconomía como un campo específico de estudio, sino que la experiencia de 1930 sigue influyendo en las visiones macroeconómicas, en las recomendaciones de política y en las agendas de investigación

. Por eso, analizó las decisiones de política monetaria en la crisis japonesa de los noventa: en Política monetaria de Japón: ¿un caso de parálisis autoinducida? planteó que la duración y profundidad de esa crisis resultó de una política monetaria equivocada.

Bernanke, además de su trabajo académico, fue autoridad monetaria: miembro del grupo de gobernadores de la Reserva Federal (Fed) desde 2002, a partir de 2006 y hasta 2014 fue su presidente. Enfrentó la peor crisis de la historia moderna después de la Gran Depresión, la crisis financiera de 2008. Esta crisis se originó en la aparición y desarrollo del sistema bancario en la sombra. Banca en la sombra que pudo nacer y desarrollarse exponencialmente por una liberalización casi absoluta del sistema financiero, que permitió operar instrumentos novedosos que se colocaban en tiempo real en literalmente todo el mundo y que permitían invertir sobre otras inversiones y casi sobre cualquier cosa.

En abril de 2008, Bernanke junto con otros funcionarios y directivos negoció la venta del quinto banco de inversión de Estados Unidos, Bear Stearns, que en el momento de su quiebra tenía activos equivalentes al doble del tamaño de la economía argentina. Seis meses después, el segundo banco de inversión estadunidense, Lehman Brothers, tuvo que ser liquidado provocando pérdidas al conjunto del sistema financiero de 500 mil millones de dólares. En el mundo se paralizó el crédito, lo que hizo que la economía mundial se contrajera a ritmos más rápidos de los que se vivieron en la Gran Depresión.

El conocimiento de Bernanke sobre la Gran Depresión, así como de la respuesta del Banco de Japón a una parálisis crediticia como la de 2008 en el mundo, le llevó a proponer a la Junta de Gobernadores de la Fed una serie de acciones monetarias sobre las que no se tenía pleno conocimiento de sus posibles consecuencias económicas. Estas decisiones primero se concentraron en las tasas de interés en Estados Unidos, que se llevaron a su límite inferior: entre 0 y 0.25 por ciento anual. Luego se instrumentaron acciones concertadas por diferentes bancos centrales, entre ellos el Banco de México, para instrumentar reducciones en las tasas de interés e intercambios de divisas. Después, ante la persistencia de la recesión, se instrumentó el programa de relajamiento financiero, el Quantitative Easing.

Los conocimientos de Bernanke, derivados del estudio de la Gran Depresión y de la crisis japonesa de los años noventa, le llevó a instrumentar las medidas monetarias convencionales que pueden usar los bancos centrales que, al ser insuficientes para detener la caída de la economía, tuvieron que complementarse con medidas no convencionales, a lo Roosevelt. El premio Nobel reconoce, también, estos aportes fundamentales para la práctica de los bancos centrales en todo el mundo.